2015年12月17日,王石在万科内部讲话中表示:不欢迎宝能系成第一大股东,因为宝能“信用不够”——万宝之争的股权争夺大戏就此拉开。

这场震动整个财经圈的商战大戏,剧情跌宕起伏,从王石最开始的守势,到安邦突然表态支持王石,再到引入白马骑士深圳地铁,再到万科股价大跌宝能命悬一线,再到因为一场董事会投票而引发的华润和万科管理层交恶,再到华生发文爆料,许家印的恒大突然杀入,与深圳地铁重组终止,证监会主席发言批判“土妖精”,保监会重拳治理保险资金……

万科股权之争,实则是资本与职业经理人的地位之争,也是上市公司内部治理制度的大论战,更是监管机构和金融机构之间的激烈博弈。

吃瓜群众看得过瘾,但再精彩的大戏也有落幕之时,在经历392天漫长的争夺后,万科股权之争以一种让所有人意外的剧情迎来拐点——出局的并不是宝能或者王石,而是华润。

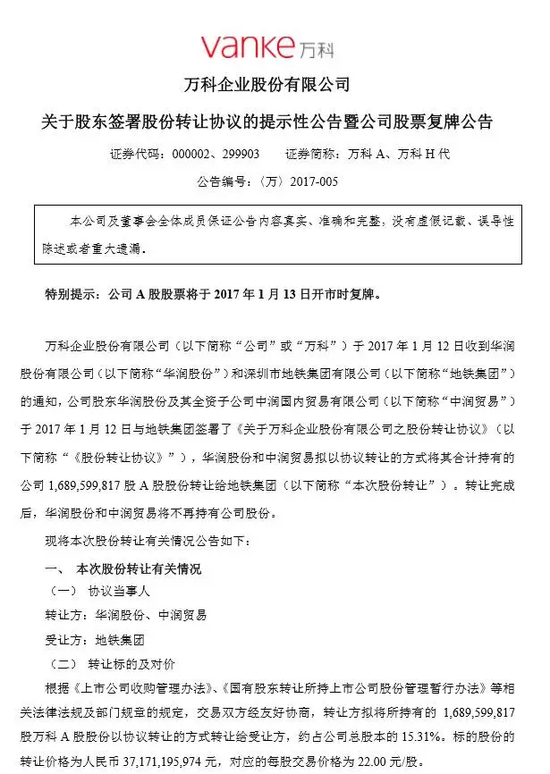

今日(1月12日)晚间,万科公告称,单一第一大股东华润及其子公司于1月12日与深圳地铁集团签署《股份转让协议》,华润以协议转让的方式将其持有的所有万科股份(16.9亿股)转让给后者,转让价格22元/股,比万科最新价格20.40元高出7.8%,以此计算,深圳地铁需要支付转让总价371.71亿元。

天下无不散的筵席

华润卖出万科股权,也标志着双方17年“爱情长跑”的彻底终结。众人皆知,在这之前,万科管理层和华润融洽的关系,在中国资本市场被传为佳话——起码表面如此。

1991年,万科挂牌上市,000002这个代码足以让它跻身“A股活化石”之列。据任志强的说法,其实早在1997年,华润就打算通过华远对万科进行了第一次收购,但并不成功。

到2000年,经历多次扩股,万科形成极度分散的股权结构,华润的机会来了。同年,在时任华润集团副董事长、总经理宁高宁的主导下,华润进场,接替深圳国资深特发,成为万科的第一大股东。

入股万科后,宁高宁开始致力于将所持有的万科、华远地产股份进行重组,打造属于华润集团的“地产航母”。业界对这华润一战略的表述是“北华远、南万科”。

2000年12月23日,万科宣布向大股东华润定增B股,目的是让华润对万科达到控股50%的比例。但因小股东激烈反对,此方案迅速宣告失败。

2001年5月底,新的方案宣布,万科向华润定向增发A股,华润则把持有华润置地44.2%股份注入万科,万科将控股华远地产。但华润置地此前曾对华远地产承诺:不会转让华远地产的任何实质性股权,保证其实际控股地位。因此这一方案遭到华远地产董事长任志强的强烈反对,最后以任志强出走、增发方案失败告终。

在接下来的时间,尽管华润扮演了一个安安静静的财务投资者的角色,但其吞并万科的想法其实并没有终止。

宁高宁从华润的董事长的位置退下来后,继任者是宋林。尽管整合难度越来越大(万科规模迅速壮大),但宋林也未放弃控股万科实行财务并表的梦想。不过在2014年,宋林接受组织调查,离开华润。任职华润董事长的六年间,宋林曾经多次对外公开表示——未能整合万科是职业生涯之遗憾。

而在万宝之争期间,王石引入深圳地铁的做法激怒了华润,双方的蜜月期就此宣告结束。直至今天,华润终于公开宣布退出万科,仍没能实现最初的目的。当然,华润对万科的投资仍然是极为成功的,粗略估算,华润在万科身上赚取了大约400亿元的净收益(一次性转让收益+分红)。

皆大欢喜的结局?

商业战场,没有永恒的朋友。华润和万科分道扬镳,出人意料,但也在情理之中,尤其是万科股权大战之前的僵局,决定了需要重要的一方作出“牺牲”。

此前,在万科股东结构当中,形成了五强相争的局面:华润、万科管理层、宝能、恒大、安邦。如果仍然维持这一格局,则五方维持均势,万科股权之争悬而不决,万科前景蒙上阴影。

如今,华润退出、深圳地铁入局,整个局面被盘活。

对深圳地铁而言

尽管万科此前发行股份购买深圳地铁土地资产的方案被放弃,但它仍有机会成为万科的大股东,万科这个金字招牌加上深圳地铁的优质资源(大量地铁附近待开发土地),两者整合可以将现有资源的价值发挥到最大,加上深圳地铁本身有上市的诉求,入主万科实现一举多得。

深圳地铁也在其官网公告表示,作为国内房地产行业龙头企业,万科拥有优秀的管理团队,丰富的开发经验和扎实的发展基础,入股万科将有利于双方在发挥各自优势的同时,形成更有效的战略协同。深圳地铁集团将支持万科管理团队按照既定战略目标,实施运营和管理。

对万科管理层而言

王石们的诉求无非就是独立的经营和决策权、稳定的团队结构,深圳地铁原本就是王石请来的救兵,深圳地铁可能扮演前17年华润的角色,甚至对王石团队更友好。

对恒大而言

回归A股正在紧锣密鼓的进行中。去年国庆期间,恒大宣布了重组深深房将其绝大部分地产资产于A股上市的协议,恒大计划注入的资产,将包括除海南海花岛和江苏启东海上威尼斯两个旅游地产项目外的所有地产资产。今年1月2日晚间,恒大宣布,旗下凯隆置业及恒大地产已于2016年12月30日与8家投资者订立协议,这些投资者将合计出资300亿元取得恒大地产经扩大后股权的13.16%。

值得注意的是,深深房是深圳国资旗下的上市公司,而深圳地铁也属于深圳国资系统,恒大地产能否顺利借壳上市,深圳国资的态度也至关重要。深圳地铁顺利入主万科,也意味着恒大借壳深深房将顺利推进。深圳地铁给出的22元/股的价格,对恒大也十分重要。根据恒大之前披露的数据,其持有万科的成本为23.36元,高于万科最新股价20.40元。虽然深圳地铁的交易价仍低于恒大的成本价,但有了深圳地铁兜底,恒大继续亏损的风险显然小了许多。

宝能方面

其资金链一直以来都比较紧张,尤其是去年年底,保监会掀起了一场针对保险资金的监管风暴,前海人寿不幸中招,被暂停开展万能险新业务的监管措施;此后,保监会密集公布的一系列文件还涉及到了股权、财险机构产品设计等多个方面。宝能的保险资金来源遭遇重大打击,加之万科股价不断下跌,宝能可能已经心生退意——此前多家媒体报道,宝能已经有意出让万科股权。

如今,深圳地铁入主后,万科股权之争有了眉目,内在价值也有了定论(即交易价22元/股),未来的发展空间也已经打开,这对宝能顺利退出大有帮助。

不管怎样,暂时看来,各方都有望从华润退出万科之后获得自己的利益。对此,有观点认为,这场有史以来最轰动的商战大戏,可能真的要进入收官阶段了。

不过,广发证券地产首席分析师乐加栋持谨慎态度,其认为,深圳地铁受让华润集团所持万科股份,只能说万科股权之争朝着解决的方向迈出了第一步,但要说该事件得到有效解决还为时尚早,局面依然复杂,未来走向有待观察。

原文标题:《392天,中国最轰动的商战片迎来大拐点!王石救兵搬来372亿,华润出局》

责任编辑:张海磊